這個祕密,讓我從此對反向ETF改觀了

「反正9000點算相對高檔,你越跌,我越買,總有一天等到你下來!」

台股今年自年中以來呈現量縮緩漲格局

在外資法人成交比重大幅度提高的背景下

相對壓縮了自然人成交比重(上一篇文章中提及)

因此多數投資人是「眼睜睜地看著指數漲上去」

也許是心有不甘,也許聽多了每天充斥市場的利空謠言

也許是相信『9000點為台股歷史相對高點』的說法

積極的投資人,開始在反向ETF中布局

配合法人的避險需求,帶動了反向ETF的成交量

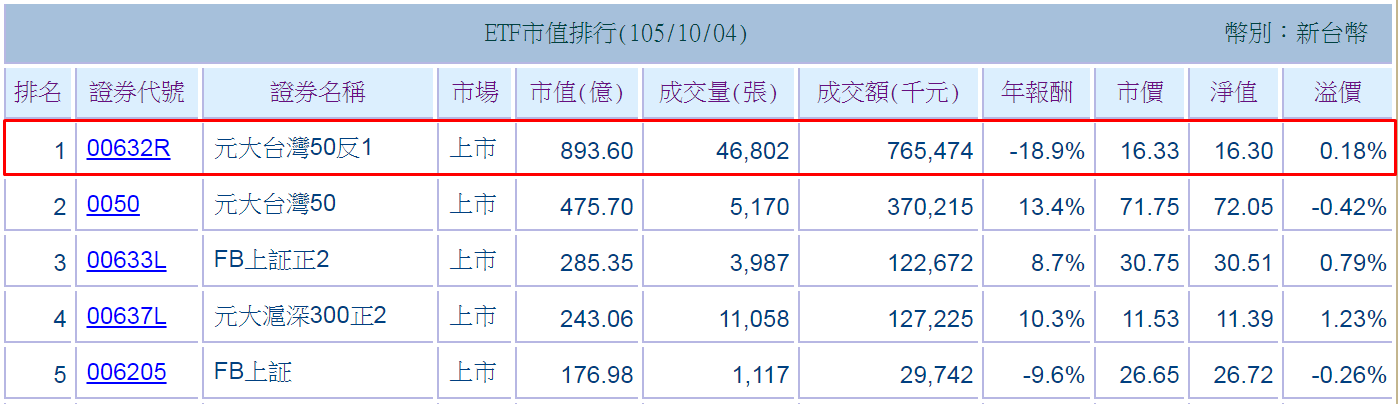

將元大台灣50反1(00632R)推升到目前台股ETF市值第一名(如下圖)

資料來源:精誠資訊 富聯網

觀察上圖可發現

元大台灣50反1(00632R)和老牌ETF元大台灣50(0050)基金規模差距逐漸擴大

顯見這股ETF熱潮,在成交量低迷的台股市場中,獨占鰲頭

「啊我就當長期投資啊!有跌就買一點嘛!」

也許從來都沒人提醒過將反向ETF作為長期投資的投資人

這是錯的!

殘酷的是

「反向ETF不適合追求長期投資」明確地寫在風險告知裡

只是它永遠不會在最顯目的地方

今天相州要和各位解析這檔今年以來最為狂熱的標的

元大台灣50反1(00632R)為追蹤指數當日反向1倍報酬表現為投資目標

所以當大盤指數↑2%,反向ETF股價↓2%

長期而言,股價理應與大盤在同個區間震盪

但實際上卻不是如此,比較圖如下:

假設您在去年是一位空在最高點的幸運投資人

並且選擇長期持有反向ETF,成本價為17.7

經由上圖可發現

指數從去年10000點至今9300點約跌了700點

相對應下反向ETF理應反應上漲

但實際上卻不漲反跌,股價從17.7破底至16.26

假設台股10000點,反向ETF股價10元

今日漲5%,明日跌5%

指數10000→10500→9975

反向ETF10→10.5→9.975

經過了兩天,指數由10000點下跌25點至9975

反向ETF卻由10元不漲反跌至9.975→你發現盲點了嗎?

以上用以解釋計算累計報酬之複利影響效果

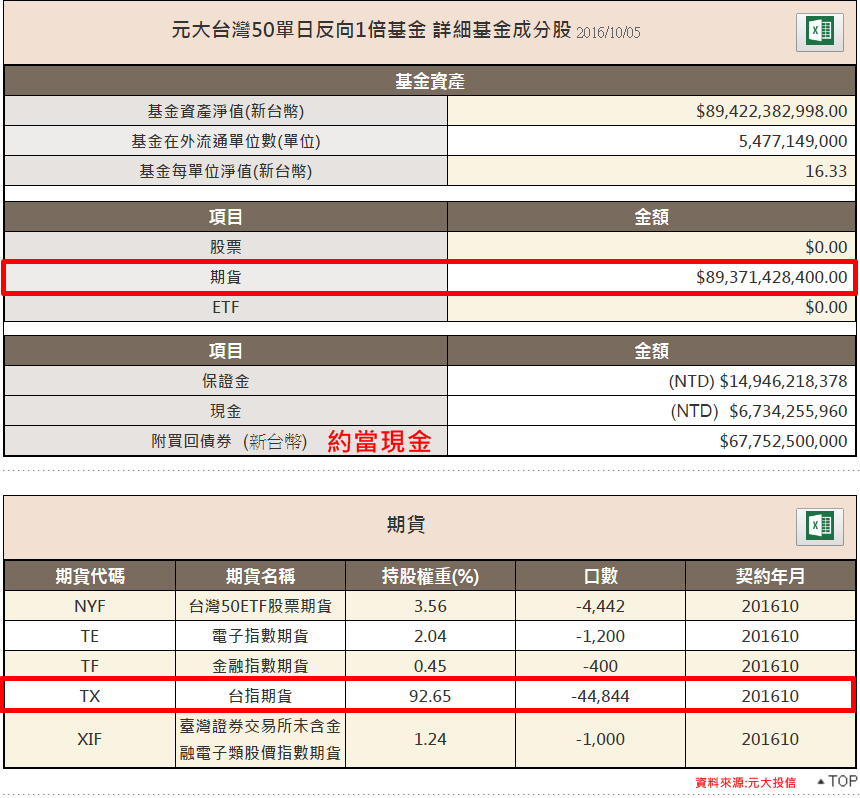

再攤開ETF基金成分股如下:

上圖可發現

資金除了用於附買回債券(短期投資,可收取利息)

其餘皆用於投資期貨,而比重最高為台指期(大台)

以下列舉三項因素說明除了複利外長期持有反向ETF的影響因子

- 既然成分以期貨為核心,就會面臨結算日轉倉的損失(由近月轉換為遠月)

而台灣期貨均處於逆價差的情況下(遠月價格低於近月)

轉倉日勢必賣出高價的近月期貨,買進低價的遠月期貨

其中之價差損失,由反向ETF投資人承擔

- 管理費用1%,另有相關費用0.09%,合計1.09%

(費用內扣不額外收費) - 除權息期間期貨遠月近月價差擴大,以致於轉倉成本提高

小結:綜合以上理由,反向ETF不適合長期投資

僅適合用於短線買賣

那麼用短線買賣的方式來檢視反向ETF會是什麼樣的結果呢?

以周線角度檢視如下:

資料來源:精誠資訊 富貴贏家

觀察上圖可發現

5月底三劍客指標(長期趨勢天秤、短期趨勢天秤、乖離驅動)

出現了同時翻空的趨勢,以檢視一檔個股的角度而言應立即減碼

在下跌的過程中成交量將逐漸萎縮

弔詭的是,這檔反向ETF卻自此爆量

說明了投資人,越跌越買的心態

結語:

對於發行券商而言,反向ETF猶如後起之秀,青出於藍

有了如此成功的案例(對於券商而言),後續反向ETF將如雨後春筍般地出現

對於一位投資者而言

最重要的課題即是明白反向ETF與正向ETF有著本質上的差異

避免以長期投資心態面對反向ETF

了解商品的內涵,才不致跌入無止盡的錢坑