淺論台灣指數期貨之價差交易

一、前言:

台灣期貨交易所目前所發行之台股指數期貨共四種契約:台指指數期貨、電子指數期貨、金融指數期貨與非金電指數期貨。此4種契約中,非金電指數期貨因量能太小,每日僅100-300口/日之交易量,並不適合作為交易使用;因為量能小則價格無法確定掌握,尤其在建立價差交易組合時,若以市價下單交易,常會落差好幾檔價格,因此不適合進行價差交易之組合單使用。所以若論及台股指數期貨之價差交易組合當以台指期、電子期與金融期三者之搭配組合為主。

二、價差交易:

價差交易在於交易兩種商品間之貝它值(β(Beta)值),即兩商品間之相關係數;以台指期、電子期與金融期而言,彼此搭配的一多一空之價差交易可分二種類型:

1.收斂型價差交易:如:台指期與電子期、台指期與金融期。彼此之間相關係數甚高,接近於1。尤其在台指期與電子期之部份,因為現貨市場中電子股權值佔台股指數7成以上,所以兩者相關度甚高,當兩者之相關係數背離常態係數一定距離時,可採1多1空之方式進行價差交易。至結算時兩者之相關係數會再收斂為常態數值;即完成此價差交易。但由於兩者之間相關性太高,因此獲利率不高,且不具方向性,不易成為波段單的獲利利潤。

2.發散型價差交易:如電子期與金融期價差交易;此兩種商品契約因為兩種不相關之行業,相關係數較低;所以β(Beta)值並無收斂性。相反地,由於台股之資金有限性;因此常常形成一強一弱之情勢;例如:因為資金常駐於電子類股,所以金融類股無資金注入呈現弱勢狀態。並且往往形成一個波段之時間;因此此類型價差交易較易形成多、空波段方向,獲取波段利潤。又由於兩者相關性低,因此β(Beta)值形成發散性,利潤較收斂型價差交易數倍以上,但唯一缺點是風險較高,作錯方向必需停損以補救此缺點。

此外價差交易因採取兩商品1口多單與1口空單之交易;所以又

有下列二項優點:價差交易尚有二個交易上的優點:

(1)交易風險較小:同時買賣兩種不同但相關的期貨契約,當市場發生大幅價格波動時,一邊契約的損失,可藉由另一邊部位的獲利,來獲得彌補。

(2)所需保證金較少:由於價差交易的風險較小,故原始保證金及在倉損失保證金的準備,也可以比較少。以電子期與金融期價差交易而言;電子期保證金-68,000元金融期保證金-53,000元,交易後組成1多1空之組合單時,經保證金最優畫僅需68,000元。

三、電子期與金融期價差交易:

由於電子期與金融期之價差交易,屬發散型價差交易因此獲利益較高,且作對方向可以波段組合單持有,獲取波段利潤。但應以何種方法或指標來判斷應組合成:電子期多單與金融期空單、抑或電子期空單與金融期多單呢?!

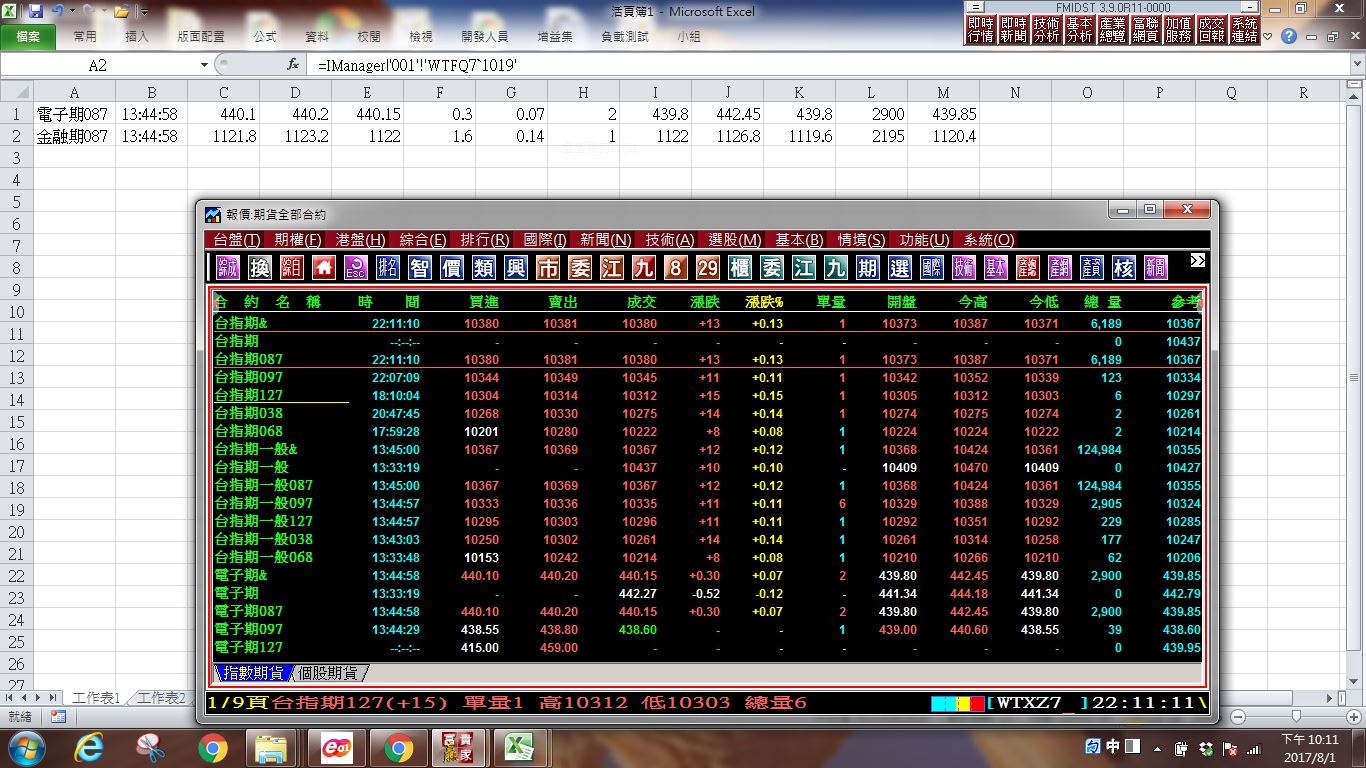

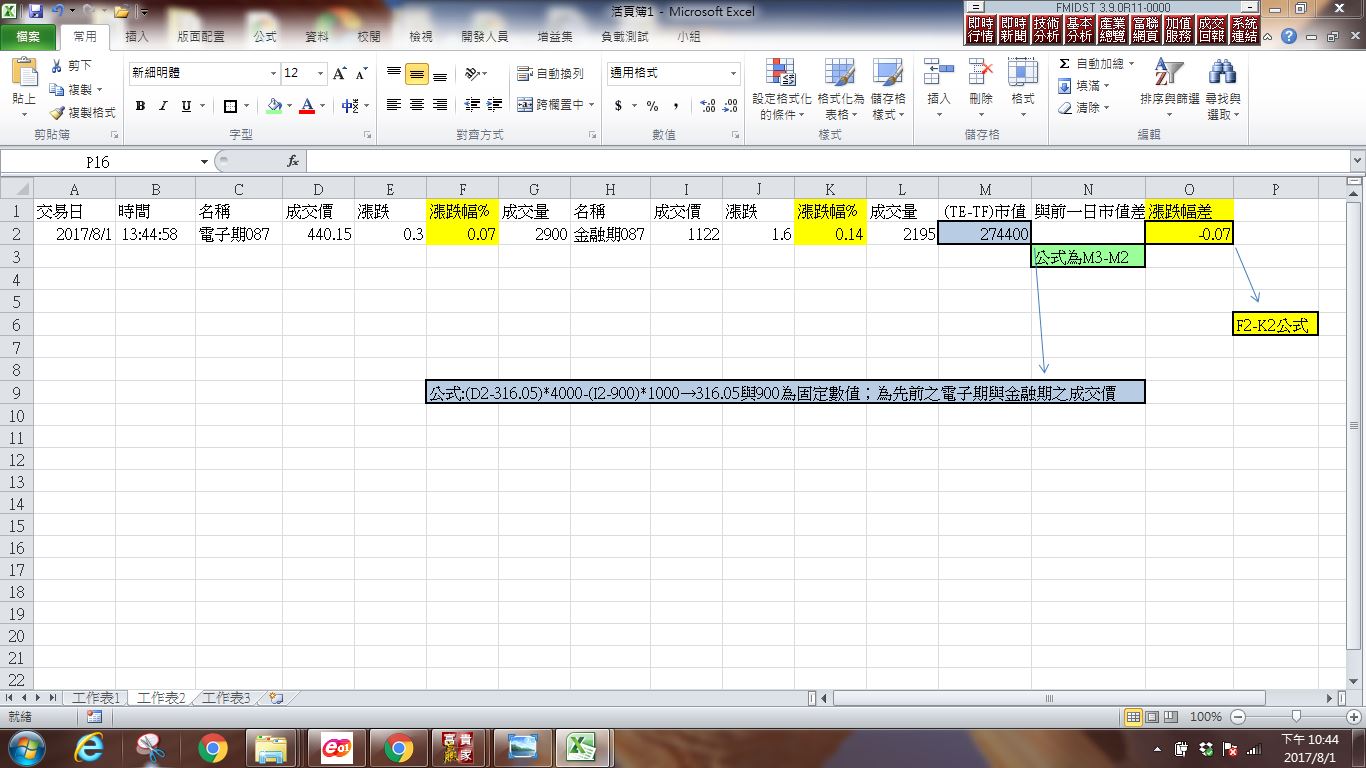

筆者近2-3年以看盤軟體(富貴贏家) 下載其DDE至EXCELL加以計算盤中兩者之價格變化後(如例圖ㄧ)有以下心得:

1.因電子指數佔整體大盤指數權值達7成以上,所以大盤指數之漲跌與應如何組合電子期(多、空)與金融期(空、多)有密切之關係。其關係如下:

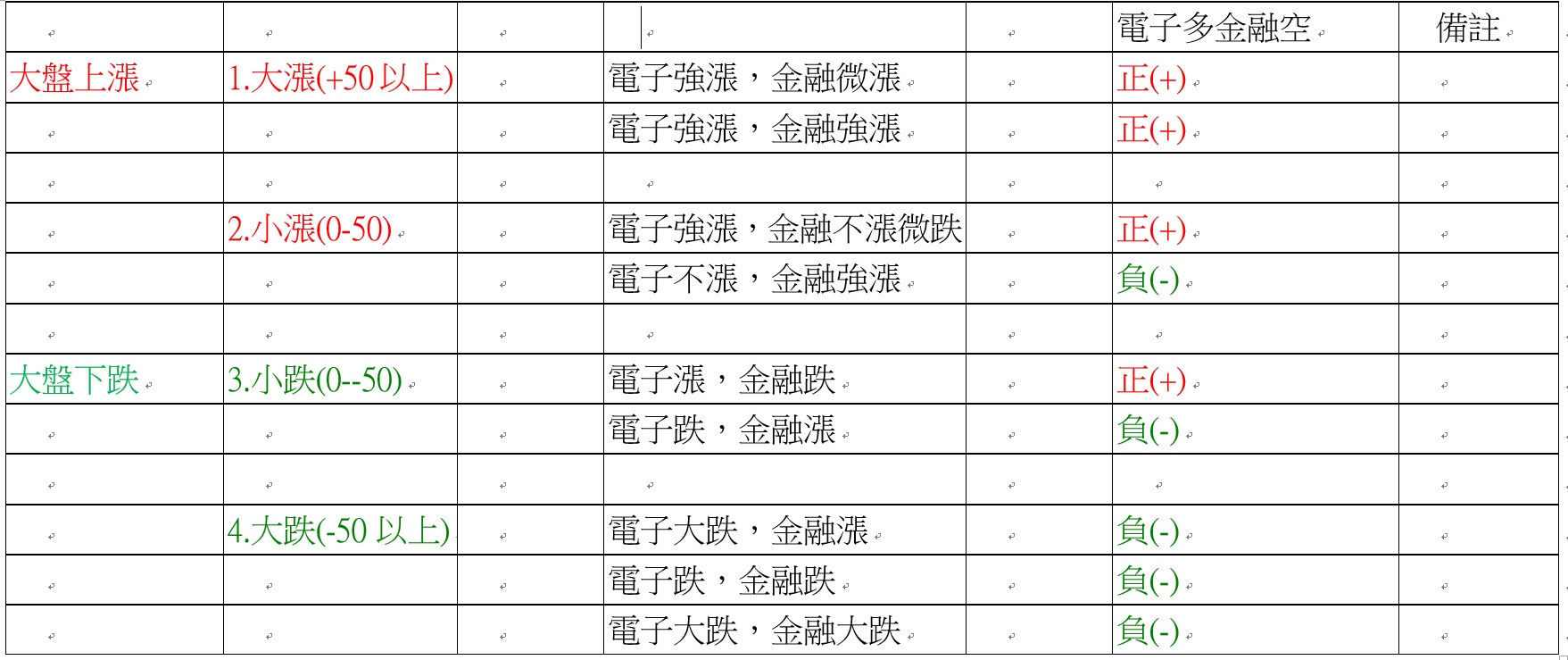

大盤漲跌對電子與金融期價差交易之關係:

(註: 上表之正( )表電子期多單與金融期空單;負(-)表電子期空單與金融期多單)

2.實務操作心得:

(1)應以電子股之漲跌為依據,用金融期為反方向之避險。因電子

期所佔權值較大,所以判斷漲跌作多、作空應以電子期為依據。

以7/21日8月電子期與金融期為比較,市值如下:

437.6*4000=1,750,400(元)→電子期市值

1122*1000=1,122,000(元)→金融期市值

1,750,400(元)- 1,122,000(元)=628,400(元)差值

(2)大盤處於漲勢時,必是電子期領漲,因此應作多電子期作空金融期;大盤處於跌勢時,必是電子期領跌,因此應作空電子期作多金融期。

(3)大盤處於漲勢時,但由金融期領漲,漲勢不會很久,大約3-5日即會結束,可作觀望應對。

(4)台股之波段漲跌判斷,可由大盤MACD週線、外資未平倉量增減、台灣50ETF之漲跌、月選擇權PUT/CALL市值等來判斷。

(5)停損價建議設在-20000(元)時。

結論:

上述之電子期與金融期價差交易的計算皆以1口多(空)單電子期對1口空(多)單金融期為標準。

經筆者以看盤軟體(富貴贏家)下載DDE至EXCELL計算後(如例圖二),今年(2017)自1月 期貨至7月期貨止;每月在開倉後之第1日收盤價固定『作多電子期作空金融期』則可獲利達247,000元。

所以此種價差交易方式,既安全(1多1空)又穩定(可波段操作),並且獲利不錯(2017/1月-7月以保證金121,000元計算,247,000/121,000獲利達1.04倍以上);因此適合一般個人散戶族群,作為本業以外之相當不錯穩定的收入。

參考資料:

1.運用RSI技術指標於台灣指數期貨市場價差交易之實證研究(國立高雄應用科技大學金融資訊研究所-李建和碩士論文,96.7

2. 報價軟體 ─ 精誠資訊股份有限公司富貴贏家

耕讀人2017/08/01