機器人顧問能否因應貨幣波動?

-外匯市場常被視為計量型多重投資的敵人

作者:Dan Kemp

隨著機器人顧問的興起,大家開始想了解:實務中,機器人顧問會如何因應市場情勢。而外匯市場常被視為計量型多重資產投資的敵人,肇因於外匯的複雜性,且其走勢常出乎眾人意料。其中,最嚴峻的挑戰在於,歷史關係能輕鬆的被扭曲甚至中斷,且相關性分析也會提供錯誤訊息。

目前機器人顧問模組有各種不同的機制,能適當因應外匯市場波動震盪走勢,而最普遍的方式是依據資產與最優化持股之間長期的相關性。晨星英國投資管理投資長Dan Kemp 於此文運用英國、泛歐洲二個主要市場解釋,一個機器人顧問模組會如何考量投資組合中佈局於英國/泛歐洲的外匯部位與風險。

英國脫歐觸發對機器人顧問服務的疑慮

讓我們先來觀察英國股票、英鎊兌美元二者之間的關係(圖一)。當一個機器人顧問嘗試量化股匯市之間的關係,常會以單一數據示意二者之間未來的關係,並做為配置佈局的依據。

圖一:英國股市與GBP/USD之間的關係大幅改變

並對預設條件定為常態市場環境與一致性的計量模組運作產生干擾

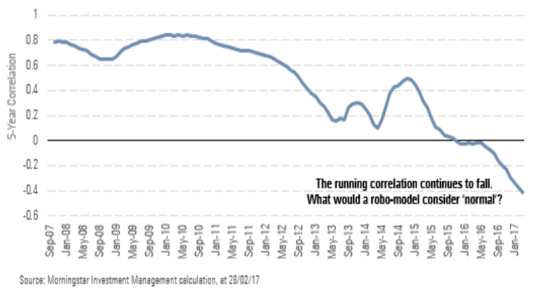

顯而易見的是,英鎊與股票市場之間的關係會隨時間改變,更讓它們之間的關係難以量化。以2002年-2011年之間為例,英鎊與英國股票表現具有一定的正相關;若再分別以5年期間來看,它們的相關性更高。然而,隨著時間變化,英國股匯之間的關係,已逐漸變為負相關,且未有停止跡象(圖二)。

圖二:英國股匯市連續5年的表現相關性走勢圖反映二者關係已轉為負相關

且在二者關係已為負相關走勢的環境中,機器人顧問如何判斷常態市場

若以投資組合的角度來看,英國股匯市相關性走勢,觸發一個嚴肅的問題。這代表,若從歷史表現來看,一個具有高比重的英國股票、或股票型基金,它們的美元部位能充分發揮其分散風險的功能。因此,當我們在評估下行風險之時,要提出的疑問是:機器人顧問是否有能力理解,在它們為投資組合選擇英磅或美元部位之後,所可能衍生出的各式風險。

舉例來說,如果英國股市崩盤,一個機器人顧問模組能否判斷股市崩盤表現,會與英鎊走勢呈正相關還是負相關。無庸置疑的是,問題的解答取決於,在設計建構機器人顧問模組時,預先設定的條件。一個使用長期平均表現的機器人顧問模組,與一個設定綜合1年、3年、5年、10年平均表現的機器人顧問模組,所設計出來的投資組合會相當不同。這也是我們認為機器人顧問模組的首要風險之一,更喚起我們對長期資本管理公司(Long-Term Capital Management, LTCM)旗下數學投資系統模組的記憶,由於未將俄羅斯金融風暴等機率微小的事件納入,進而造成其對沖基金無法挽救的虧損,並導致LTCM就此衰落。

那麼歐洲市場呢?

歐元兌美元之間的走勢於過去24個月相當穩定,然投資人需要評估,若歐股崩盤,歐元會如何反應?

2004年-2013年之間,歐元兌美元的歷史表現與英鎊兌美元的歷史表現相近;即歐洲股匯市之間為正相關,換言之,在股市表現樂觀之時,歐元兌美元也會相對升值。不過,前述關係在2011年的歐元區危機爆發之時,也一度被迫中斷。

質化方法更好嗎?

撰述至此,Kemp提醒,質化研究方法的模組並不能保證能有更好的表現。比方說,設計邏輯可能告訴投資人,在英國股市處於危機之時,美元能發揮防禦功能;然近期的相關性分析則呈現不同於以往的走勢。而進行質化投資管理的經理人因應這些問題的方式,則會受到他們的投資行為所影響,更可能產生與計量型模組相佐的投資決策。

為了因應這些問題,我們建議提高下行風險可能導致永久損失的危機意識,而非以波動度做為其基本工具。意即,我們可依據不同的條件關係要素,進行可量化的情境測試,然最終使用質化結果,反映每個資產類別的預期報酬。

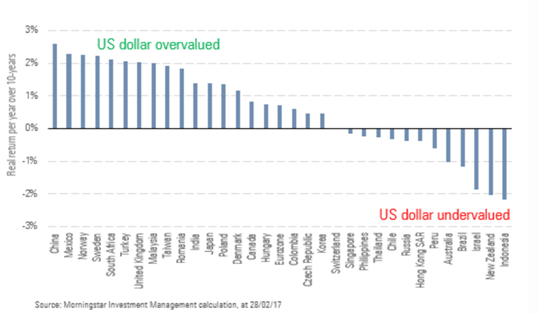

另方面,投資人要了解投機部位的重要性,也因此我們增加了逆勢投資的因子在分析之中,加強我們投資於價值低估而被忽略的資產的動機。若依據目前的計算結果,歐元與英鎊兌美元分別出現價值被低估的情形(圖三);而歐元兌美元被低估的情形,似乎反映瑪莉勒彭對法國選舉產生的影響,及市場對川普經濟政策越見樂觀的態度。

圖三:各貨幣未來十年的預期報酬 (經通膨調整後的實質年報酬%)

顯示歐元與英鎊兌美元分別被低估

(本文由晨星美國撰寫,晨星台灣編譯)