價值型股票為何讓投資人失望

-經濟因素是關鍵

作者: John Rekenthaler (晨星美國研究副董事長)

經過數十年接連打敗成長型股票之後,低價股票已失去它們的光環。自1990年中起,價值型股票報酬已逐漸與成長型股票的報酬相近;而於其之後的10年,價值型股票報酬已不如成長型股票的報酬。

波士頓Grantham, Mayo, & van Otterloo(GMO)資產管理公司創辦人之一Jeremy Grantham於近期致投資人信中論及,為何價值型投資難以表現出色。對於本身為價值型投資人的Grantham來說,發佈此信討論價值型投資,實屬罕見。不過,GMO恰巧遭逢規模性贖回。而當基金管理高層發現他們站在金融市場的對立面之時,他們傾向為其投資策略做辯護,而非採質疑的態度。相反的,Grantham認同這次可能有所不同。尤其,企業獲利已出現改善。Grantham運用標普500指數的銷售報酬率(return-on-sales, ROS),以反映企業獲利能力,且數據回溯至1970年。在1997年之前,銷售報酬率(ROS)/企業獲利成長介於4%-6%之間(下圖一);再以5%做為前述獲利成長區間4%-6%的自然中間點。僅管是人為設定的中點,然此方式確實捕捉到銷售報酬率/企業獲利表現的歷史軌跡。

圖一:美國企業獲利增加

不過,任何事都可能發生。在1996年之後,標普500指數的企業獲利突破了過去25年以來4%-6%的區間,並於2000年寫下另一個歷史新頁,接著於2007年再突破,2014年則再次突破前段區間。若從研究區間的下半段(1996年之後)來看,歷史過往表現並無法預測未來表現。Grantham再畫了另一條線,做為新的平衡點(7%)。現在,有誰能判斷ROS/企業獲利的走向?

同樣的,利率也由於突破它們的歷史區間,導致市場無法參考歷史資料來判斷利率走向。在利率水平的例子中,條件限制為下限而非上限。但利率變化的表現模式會與企業獲利能力相似。利率會創下新紀錄,而市場觀察家會再次釋出他們對降息可能性的隱憂,然後,利率下行;只是市場遲遲未傳出壞消息。

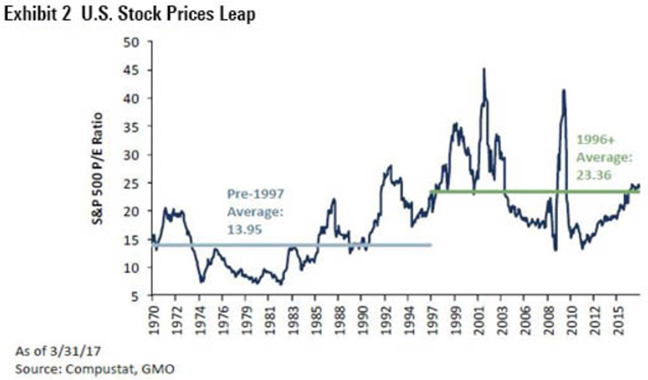

在企業獲利優於預期、利率降至超低水平的環境中,股票本益比向上攀升並非意外的結果。它們怎麼可能不上升呢?企業價值是取決於其賺取現金的能力(與其獲利能力直接相關),也取決於業者用於評估未來獲利折價水平的利率水準。而前述二條件已隨著時間環境變遷而大幅改變。因此,股票除了上漲,只有上漲。

圖二:美國股價上揚

趨勢抗衡者

價值型投資人是一群習慣性動物。而成長型投資人重視超乎想像或具理想性的企業,並期望管理層能不斷實現前人無法完成的願景;相反的,價值型投資人則期望歷史能再次上演。Grantham的言詞僅具象徵性意義,但它們反映價值型投資人的信念:漲多必拉回。

同樣的信念也反映在以價值型投資為導向的資產配置專家身上。舉例來說,那些使用本益比做為判斷美股價值水平是否合理的專家,他們即假設本益比應該在其長期平均線上波動。從他們的角度來看,只是本益比平均值產生變化。不過,這都是假象;因為,股市終會反轉。

以往,價值型投資能成功的原因有二:

- 理所當然的,股價較低的企業,並不表示它們就是劣質標的。如果它們的股價與獲利較佳的企業相近,投資人必然會青睞後者。不過,股價的落後表現,可能肇因於其被大幅折價。

- 相反的,股價較高的企業,也未必表示它們就是優質企業。這些企業前景會被過度渲染。惟它們的銷售與利潤成長速度,確實較一般企業為快;不過,股價可能早已反應完畢。

簡言之,股票投資人往往對上漲或下跌的二方走勢,會過度反應。他們可能準確的猜到一些企業會比其他企業為佳,並能從中挑出好蘋果。但是,投資人可能錯誤判斷獲利區間。以至於,他們以為優質的企業,實際上未如想像的好;並誤以為不佳的企業,卻比想像的更優。

投資新時代

現在,被視為不佳的企業,可能依舊並不會太差(除了那些未能成功從金融海嘯中生存下來的企業)。這部份,價值型投資人依舊是對的。然而,價值型投資人忽略了股價表現好的企業,已成為名符其實的優質企業。20年以來,蘋果讓樂觀投資人難以區分。蘋果可謂是最極端的例子。但橫跨科技、健康護理產業,領先業者賺得前所未有的利潤。

Grantham寫到,”我以前常將獲利率視為財務項目中,一定能出現均值回歸的項目;而直到1997年為止,它們也的確如此。以往,由於相當穩定的報酬表現,讓利潤率的重要性漸漸被忽略。之前的穩定報酬受益於一連串的資本支出(產業利潤處於頂峰之時),如此的穩定報酬亦常讓經濟學家感到驚訝。”但是,現今環境充斥產能過剩,不利企業利潤成長的因素。他認為,企業獲利能力的整體趨勢與它們在市場的壟斷能力增加相符。換句話說,如果企業有較以往為高的壟斷能力,結果將符合我們的預期。

總結來說,Grantham認為價值型投資人唯有在企業獲利不理想的環境中才會有感,而這在短期內不會快速發生。預測經濟走勢並非明智之舉,故晨星美國研究副董事長John Rekenthaler未能完全認同Grantham的觀點。原因在於,價值型投資之所以失去光環,並非肇因於股票投資人的投資行為差異,而是由於沒有二家企業會以完全相同的方式管理營運。作者另提到,自尤金、法馬(Eugene Fama)與肯、法蘭奇(Ken French)共同企圖解釋股市平均報酬會受到哪些因素影響(三因子模型)以來,全球經濟環境已大為改變。如果法馬與法蘭奇的論述能再次印證,就需要經濟環境的配合。

(本文由晨星美國撰寫,晨星台灣編譯)