政府公債的效益

作者:Morningstar

若參考美國10年期公債殖利率已從1980年代初期的高點,下滑至現今2% 左右的水平;換言之,固定收益市場已出現近30-40年的牛市。此資產類別在投資人持謹慎心理、風險調整的基礎上,已有史無前例的出色表現。若用足球賽來比擬,固定收益好比賽事中的最佳防禦選手,具有最佳的得分能力(提供報酬表現),且從不失誤(鮮少有下行風險)。因此,在利率政策正處於拐點之時,我們來回顧低風險債券在投資組合中扮演的角色:一是,做為報酬來源之一;二是,分散股票風險。接下來,我們將討論債券在目前利率走升的環境中,所處的角色。

固定收益做為報酬收益來源之一

若論及在目前固定收益價值水平中,投資人能如何評估投資機會,我們建議投資人應將目光放在已知的資訊中,並借鏡歷史表現。我們了解固定收益商品的特色各有不同,然整體上,普遍對固定收益商品存有低報酬、對利率上升趨勢敏感的預期心理。

低報酬的預期心理與價值水平相關。在目前低殖利率的環境中,價值水平已偏離常態。在此前提下,債券市場大幅回檔的機率並不高,惟債券價格下行將壓抑債券報酬表現。一旦債券價格出現反轉,在公債殖利率漸趨正常化之時,債券投資甚至可能出現負報酬。而債券對利率的敏感度,則是肇因於債券的存續期。事實上,僅管通膨壓力漸褪,部份國家的利率決策官員,卻想方設法欲將利率鎖在低水平更長的時間。

如我們所觀察到的,低利的非常態環境,已改變債券到期日的組成樣貌;而長天期債券則是對利率走勢最為敏感的。我們要強調的是,不可忽視市場環境的影響;而這也讓我們想進一步討論,在目前具挑戰性的環境中,政府公債能在投資組合中扮演何種角色。

在股市行情不佳時發揮分散風險的效果

值得我們思考的是,債券到底是甚麼?在我們持有債券直至到期日為止的前提下,公債可被視為一個違約率甚低、提供債券票面利率的投資工具。然而,絕大部份的投資人不會直接申購政府公債,了解次級市場、了解這類資產能在市場環境不佳之時,能如何發揮抗跌效果,就成為必須的過程。明確的說,就是能在次級市場進行交易,並獲得投資分散效益的能力。我們常見許多對投資分散的討論,難免會使用相關性評估來佐證。理論上,股市上揚、債市就會反向而行。不過,為避免結果誤導投資人,必須觀察長期歷史表現。

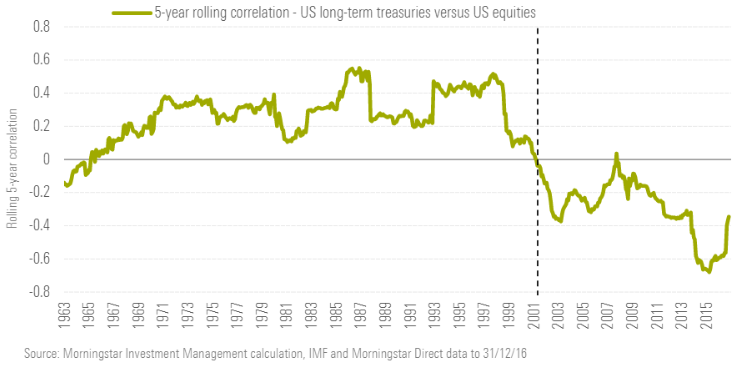

圖一:固定收益與股票之間的相關性並非長久不變

若參考上圖長期股債市之間的相關性趨勢,可明顯觀察到在1990年末,並進入21世紀之後,連續5年的平均報酬相關性出現顯著變化。不過,可能有人會說,在1970-1990年之間,為高通膨環境,而在進入21世紀之後,通膨幾近為零的環境,以至於股債之間的相關性出現明顯變化。然而,我們認為前述的說法過於籠統,且可能對投資人不會有太多幫助,更無法反映未來走勢。不僅如此,我們認為用過去15年股債之間的負相關,並得出股、債市前景宜謹慎的結論,並非明智之舉。原因在於,這會誤導投資人忽略目前殖利率水平,並讓投資人從近期趨勢做為投資之依據。

明確的說,我們希望能超越籠統與平均相關性的角度,並以將焦點放在股市衝擊類型的機率、其會如何影響債券殖利率。若借鏡1980年之前,或許能反映這點;隨著利率上升,股、債市報酬都受到衝擊。

事實上,在1963年-1980年之間的高通膨期間,我們觀察到股票與債券之間的相關性並不高,平均僅0.21;然債券在避險需求出現之時,依舊能提供抗跌效果(在股市下行之時,年平均報酬為3.1%)。

將此觀念帶進投資組合的內涵

上述資訊有助我們區分較長天期報酬與抗跌之間的差異。且這將有助我們決定固定收益在低報酬的預期心理下,能否在投資組合中發揮效益。我們觀察到在股票面臨拋售之時,投資分散是必須的;固定收益則能有效發揮投資分散的目的。因此,在決定配置比重之時,值得借鏡歷史報酬,且避免使用相關性的平均表現。

以上敘述可能聽起來相當複雜;然而,我們必須了解的是,投資範籌的整體樣貌,及債券市場在整體投資環境,浮現出投資契機時,能如何善加利用。這可能是一個冗長的過程,然從投資組合層面了解實際的投資分散,我們能了解投資部位的複雜性及投資組合風險。如果我們回到前面足球比賽的比喻,要組成一個堅實的足球隊,會需要綜合攻擊、中場、後防。總結來說,政府公債或許未能提供太多的攻擊力道,然卻能適時發揮防禦效果。

(本文由晨星英國撰寫,晨星台灣編譯)