中美貿易緊張延續 新興市場股債兩樣情

七月份美國宣布對2000億美元中國進口商品加徵10%進口關稅,貿易債陰霾未散,牽動經理人的敏感神經,此次的尾端風險票選,貿易戰從上月的31%一舉上升到60%,成為不確定性的首位,其次為美歐央行貨幣政策錯誤(19%)及歐洲或新興市場的債務危機(6%)。

- 股市:企業獲利助陣美股前景,殖利率曲線趨平銀行股獨憔悴

而儘管美中貿易角力持續,但中國政府並未如先前幾次立即宣佈同樣規模的關稅政策反擊,保留談判的想像空間,此外,根據FactSet(7/13)統計,史坦普500企業第二季獲利預估可望創下2010年第三季以來次高水平,獲利成為美股多頭的定心丸,經理人對於美股的看法較上月再度加碼,來到淨加碼9%,反之,新興市場股市看多部位下滑23%,來到淨減碼1%,歐洲及日本的看多部位也分別下滑8%及7%,來到淨加碼12%及10%。股債配置則持續加股減債,惟股票部位出現下滑14%來到淨加碼19%,債券減碼幅度連續六個月出現好轉,現金水位持平。

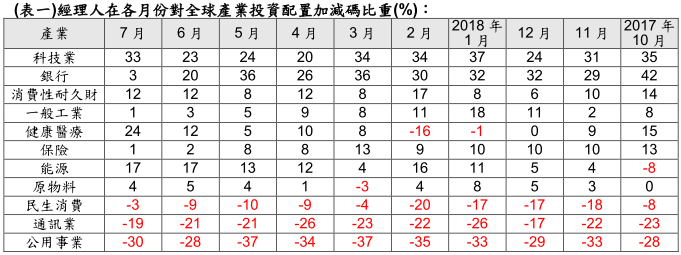

而產業面,景氣循環股各產業多空互見,配置在大宗商品的部位延續上月的強勢,站在八年來的高位,為淨加碼6%,而科技業在併購消息及創新動能支撐下,本月上升10%來到淨加碼33%,反之,相較於短天期公債在美國聯準會漸進升息支撐下,長天期公債則受到避險買盤進場護持,長短天期利差趨平,不利銀行股獲利前景,看多部位下滑17%來到淨加碼3%。防禦型產業如公用事業、通訊及民生消費等產業延續上月的減碼。(表一)

富蘭克林坦伯頓科技基金經理人強納森‧柯堤斯指出,多數的美國科技供應鏈總部設在亞洲、很多在中國,然而,美中貿易緊張可能影響供應鏈中的硬體廠商,但基金於硬體股持股比重不高,影響料將有限,更重要的是,無論經濟處於何種階段,我們精選的投資主軸多與提高生產力、增進客戶關係及轉變其企業模式相關,結構性題材有望支撐成長力道延續,次產業中相對看好人工智慧及應用軟體公司,因擁有產品使用資訊及客戶資料,可創造新的營收成長動能,科技股仍具備投資吸引力。

富蘭克林坦伯頓大中華基金經理人周國剛指出,中國擁有高達13億的人口,內需市場具備龐大商機,隨著經濟實力的增長,中國民眾的消費力正在急速上升,近年來網路科技產業蓬勃發展成為亞洲新興市場崛起的關鍵,創新科技結合既有的產業,輔以龐大人口結構,將為亞洲新興市場創造更大的成長動能,基金透過大中華地區軟硬體科技巨擘與消費龍頭股掌握商機,整體而言,中國企業獲利續揚,基本面穩健有助帶動未來股價表現。

‧ 債市:新興市場債跌深 經理人喊加碼

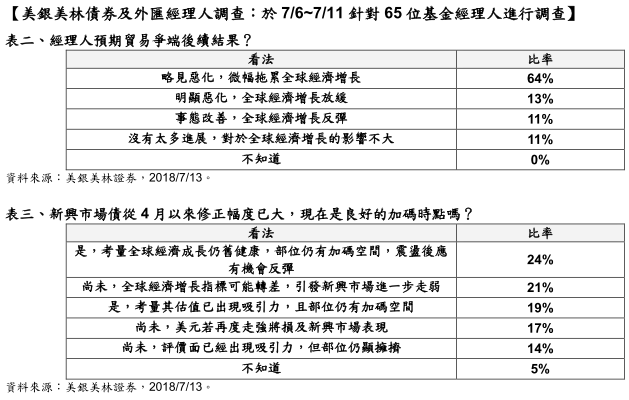

美國公佈對額外2000億美元中國進口課徵10%關稅的商品清單,所幸中國並未立即祭出報復措施,貿易戰擔憂暫緩,而調查中也顯示64%的經理人認為儘管短線事態可能出現惡化,但對於全球經濟增長的拖累程度應該有限,且一旦事態出現明顯惡化,聯準會可能透過減緩升息步伐以因應貿易爭端可能的衝擊,整體而言聯準會縮減資產負債表的行動預計將在2019年下半年或2020年上半年結束。而伴隨著聯準會緩步升息,及避險情緒壓抑長端債券殖利率,做空美債的經理人平倉,兩年期及十年期債券殖利率利差已經來到約26個基本點,趨平態勢也令將近半數的經理人擔憂是否預示著未來兩年的衰退風險已然上升。看多日圓的部位也來到美林製作經理人調查時期以來的歷史高位,但儘管日圓看升氣勢強,但今年在美國升息、日本企業對外併購及投資增加的影響下,日圓僅小幅升值。匯率方面目前仍以估值面便宜的新興市場貨幣為做多首選。新興市場債方面,經理人考量全球經濟成長仍舊健康,震盪後應有機會反彈機會(表二及表三)。

儘管英國首相梅伊宣布了脫歐政策,激發內閣中外交部長及脫歐大臣的下台抗議,但隨著草案出爐,仍舊令經理人對於英國退歐的前景越見清晰了起來,贊同關稅同盟及商品自由貿易區的人從12%上升到19%,經理人也小幅上調英鎊部位及放空英債。另一方面,約65%的經理人預估歐洲央行將在2019年六月到九月間升息,核心歐洲公債持續看空,而邊陲歐債則在較高債息支撐下,部位相對中立。

富蘭克林坦伯頓新興國家固定收益基金(本基金有相當比重投資於非投資等級之高風險債券且基金之配息來源可能為本金)經理人麥可.哈森泰博表示,透過五大因子評估各個新興國家的投資機會,分別為政策組合、教訓記取能力、結構改革、國內需求及外部脆弱性,而得分最高的五個國家為阿根廷、巴西、印度、印尼及墨西哥,在央行獨立性高及財政整頓推行下,有助於抵禦潛在的貿易衝擊。

富蘭克林坦伯頓穩定月收益基金 (本基金有相當比重投資於非投資等級之高風險債券且基金之配息來源可能為本金) 經理人愛德華.波克表示,今年以來貿易保護主義及地緣政治升溫,所幸股債相關係數不高,有利主動式操作,透過平衡布局股債等資產,分散單一資產的投資風險,掌握不同市場輪漲契機;此外,高收益債發行企業的資產負債表,仍展現出企業獲利良好及利息保障倍數上升的現象,伴隨著違約率仍呈現下行趨勢,適度配置高收益債,有利鞏固收益的穩定性。

富蘭克林坦伯頓多空策略基金經理人布魯克斯.里奇表示,但隨著流動性消退及市場波動度加大,市場表現分散下主動管理將重新獲得重視,多空策略可利用多空操作降低對市場敏感度及提高超額報酬,更有利配對交易策略的發揮。在這種情況下,市場表現分散,為對沖策略創造出更有利的環境去找到潛在的贏家和輸家。

【美銀美林股票型經理人調查:於7/6~7/12針對123位基金經理人進行調查】

(資料來源︰美銀美林證券、2018/7/17,訪問期間為7/6~7/12,受訪對象為全球178位基金經理人,代表約5420億美元的資金流向)

(以下表格揭露截至2018年7月和之前過去9個月份的歷史數據)

高收益債券基金警語:由於高收益債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故本基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。本基金不適合無法承擔相關風險之投資人。本基金較適合投資屬性中風險承受度較高之投資人,投資人投資以高收益債券為訴求之基金不宜占其投資組合過高之比重,投資人應審慎評估。

基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。由本金支付配息之相關資料已揭露於本公司網站,投資人可至本公司網站(http://www.Franklin.com.tw)查閱。本基金進行配息前未先扣除行政管理相關費用。

新興市場基金警語:新興市場股票型基金之主要投資風險除包含一般股票型基金之投資組合跌價與匯率風險外,與成熟市場相比須承受較高之政治與金融管理風險,而因市值及制度性因素,流動性風險也相對較高,新興市場投資組合波動性普遍高於成熟市場。

基金過去績效不代表未來績效之保證。<本文提及之經濟走勢不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書>

本公司所提供之資訊,僅供接收人之參考用途。本公司當盡力提供正確之資訊,所載資料均來自或本諸我們相信可靠之來源,但對其完整性、即時性和正確性不做任何擔保,如有錯漏或疏忽,本公司或關係企業與其任何董事或受僱人,並不負任何法律責任。任何人因信賴此等資料而做出或改變投資決策,須自行承擔結果。本境外基金經金融監督管理委員會核准或申報生效在國內募集及銷售,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。【富蘭克林證券投顧獨立經營管理】投資基金所應承擔之相關風險及應負擔之費用(含分銷費用)已揭露於基金公開說明書及投資人須知中,投資人可至境外基金資訊觀測站(http://www.fundclear.com.tw)下載,或逕向本公司網站(http://www.Franklin.com.tw)查閱。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。

主管機關核准之營業執照字號:101年金管投顧新字第025號 台北市忠孝東路四段87號8樓 電話:﹝02﹞2781-0088 傳真:﹝02﹞2781-7788 http://www.Franklin.com.tw