速讀Smartbeta ETF概念 讓您人前人後不落漆

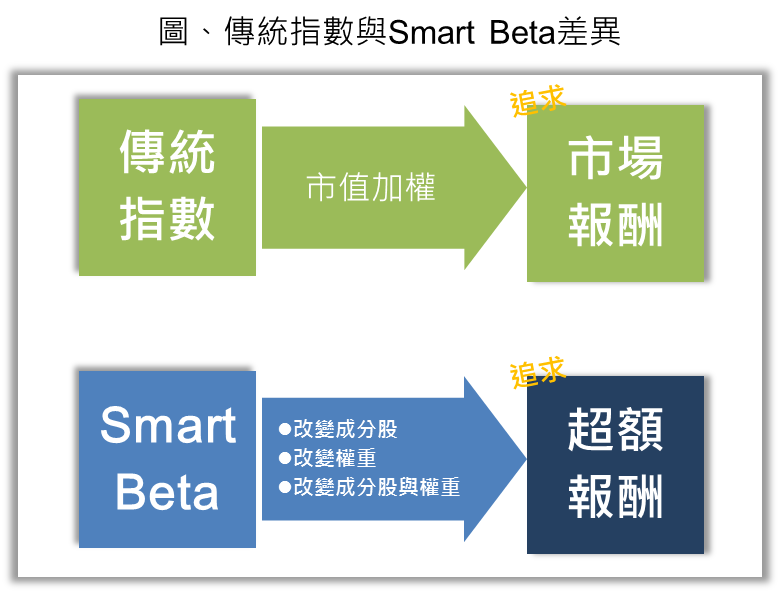

Smart Beta擴充了ETF的投資範圍及投資功能,並結合多重因子投資,機構法人自會有一套投資篩選標準,但一般投資人如何看待這類型工具?下面我們再加強四個概念,讓投資人可以先有方向,再做評估:

1.Smart Beta指數編製的ETF優勢

Smart Beta ETF依然保留了ETF產品特色,就是低成本與管理透明,指數的成份股及其權重都是公開的,以管理費用較低的方式,直接曝險於各式因子中,具有較好的流動性及交易效率,也保留了ETF可以在次級市場進行交易的性質,具有較好的流動性。整體來說Smart Beta 產品的費率介於傳統指數基金和主動基金之間,對機構投資人來說,是較為理想的投資選項。

2. 投資策略型ETF是以時間換取空間

從許多研究以及實證來看,因子是有周期性的,如同上面所述,對特定因子

曝險,就代表會選定某一類型的超額報酬,可能會犧牲其他方面,舉例來說

舉例來說一檔高股息ETF為例,指數規則會傾向高股息股票,但這不代表

股利策略會有比大盤指數更高報酬,假如進入升息階段,這類型的產品可

能表現較不突出。許多因子可能一陣子無法受到青睞,必須經過適當的投資

時間,才能使投資人從特定因子中獲利,因此建議依循合適的預期選取對

風險報酬。

3.指數化結合主動量化

由於運用單一或多重因子,然後使用一套規則經由系統量化方式篩選出來,

結合指數與主動的方法,建議投資該商品之前,先參考歷史的報酬表現,並

了解持股狀況。例如價值型策略則可能在經濟疲弱較不適用。

4. 受歡迎的指數建構策略

目前來說投資人較為青睞高股息、ROE選股、成長動能和低波動等,這四個

幾乎佔了總規模70%,發行超過240檔 ,其中又以美國發行量能最大,站全

市場Smart-beta約80%以上。

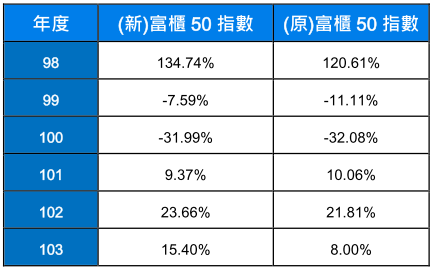

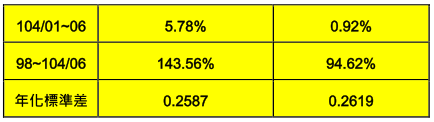

台灣富櫃50指數則是另一個藉由改變指數編製規則的Smart Beta代表,從原本選取櫃買中心市值最大的前50支股票作為成分股指數,加入了基本面因子,新增「最近四季每股稅後純益合計數須為正數」,公司盈利增長穩健,可進一步減低向資本市場募資的依賴性,從而支持股價走勢並獲得正面能量,時間從2015/09生效,風險調整收益後在波動率與報酬有明顯差異。

圖、富櫃50指數調整前後報酬比較

注目焦點

推薦排行

點閱排行

你的新聞