投資組合一定要持有現金部位嗎?

作者:Dan Kemp

在所有投資組合中,現金部位是非常有用的工具;足以提供投資人流動性與保本的功能。然而,長期以來,現金或類現金的表現常不如其他資產類別。因此,投資人該如何決定合適的現金部位比重?在討論配置比重之時,晨星英國投資管理投資長Dan Kemp提出以下見解,供投資人在建構投資組合時參考。

現金/類現金資產為流動性資產,這類資產並不具有長期投資的成長價值。也因此,現金/類現金常用來做為提高流動性之用,否則要看在不同資產類別中,配置佈局的目的。換句話說,投資部位中的現金/類現金部位應適當反映投資目標、限制,並在滿足短期需求之時,換得長期投資報酬。

實務中,這又如何運作?在基本面研究結果反映缺乏長期投資機會之時,我們自然重視現金部位。於此文中,我們以價值型投資方針為主,找出價值水平具吸引力的資產與資產類別。而在建構完整投資組合之時,現金/類現金部位是無法忽視的一部份,且應該與投資組合目標、限制、與各資產類別的前景一起考量。

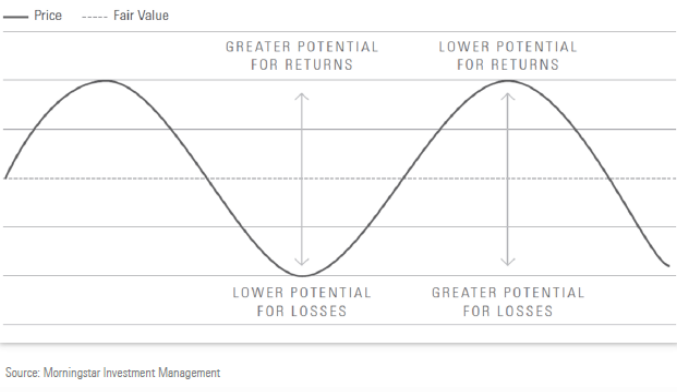

運用價值型投資的優點為,在資產價值對昂貴之時,有助提高現金價值

在此前提下,過度膨脹的價值水平反映資產下行風險升高,故現金/類現金成為不可或缺的角色。現金/類現金配置的目的在於降低風險的衝擊,並為未來投資機會做好充裕的準備。不過,投資人要瞭解的是,如同任何資產一樣,現金/類現金也有投資成本。然而,與其他資產類別不同的是,現金/類現金成本常來自於錯失的機會成本。這些機會成本無法量化,然卻相當重要。如同利率可做為衡量放在床底下且未存入銀行的現金,所產生的利息損失;持有利息收入的現金部位之機會成本,則是持有其他資產類別的報酬與現金部位利息收入之間的差額。

讓我們將上述說法用一個例子來解釋,MSCI All-Country World指數,於過去5年以來(至2017/9/30止),年複利總報酬為11%。相比之下,用來做為評估現金報酬的各國利率,多已下降至低於2%的水平。因此,對於追求高成長的投資人來說,長期持有現金/類現金部位的機會成本,是可量化的。理論上,現金/類現金於短期內會有無風險利率的報酬,並發揮防禦功能;然投資成本會侵蝕這些報酬。

現金/類現金的表現亦同樣重要

我們常在市場風險升高之時,聽到“現金為王”的說法;的確,當市況不佳之時,現金就被視為避險天堂。因此,當現金/類現金部位被當作一個資產配置工具之時,投資行為自然就會對現金/類現金部位產生影響。投資人行為會受到避免投資損失、目前投資市況、近期投資市況等因素影響。而人性懼怕可能產生的投資損失,遠大於對可能獲得的投資報酬之成就感。此外,研究發現人性傾向著重於眼前利益(現在能拿到100元,比等待一個月後拿到120元更好),且傾向參考歷史表現而非使用邏輯思考。

不過,這也因此造成投資人僅參考有限的短期資訊,卻做出影響未來長期投資結果的決策。在市場下行的環境中,這常被解釋為投資人認為高風險性資產類別不夠安全,且深信現金部位能有出色表現。重要的是,投資人如何避免這些行為誤差發生,一個有效的方式為建立自動化規則,輔助投資人能堅持投資原則。這代表,長期下來,我們應該重視基本面、以價值導向的投資方法。儘管短期內低於預期的表現,一定讓投資人感到不安;然投資人保持在正常的投資軌道中,且避免情緒干擾做出不智決定,是相當重要的。

評估現金/類現金的影響

資產配置是一個複雜的決策過程,其中包含了解風險、報酬目標、投資期、流動性需求等許多其他特有的條件。依據歷史表現、競逐短期報酬,毫無疑問是浪費資本;尤其,沒人能精準預測未來的經濟走勢。若依據長期趨勢分析,投資在基本面具有成長潛力的資產類別,是保存資本的最佳方式。然而,許多投資人可能常在錯誤時機,將投資部位轉換成現金部位。不過,現金能提供安全感,且相對於以本地貨幣計價的股票或債券,於短期內能提供較佳的實質報酬。惟在參考市場循環特徵、上述例證之後,Kemp建議投資人在將現金/類現金部位納入風險管理架構之時,應對現金成本及其對整體投資組合的影響保持警覺。

(本文由晨星英國撰寫,晨星台灣編譯)