靈活運用ETF,打造自己的交易策略

利用過去的股市走勢來協助判斷當前的交易決策是常見的方法。歷史會不斷的重複發生,只是發生的原因或程序上的不同,有人說行情總在絕望中誕生,在半信半疑中成長,在憧憬中成熟,在希望中毀滅,這也就是多空週期。從制度面上的角度來說,到了季底或年底,公司財報需要一張好看點的成績單,因此作帳行情為人所知。依法令規定,6月底前須召開股東常會,於股東會前兩個月股票會有一段時間停資停券,因故2月起便進入了強制融券回補的高峰期。其他舉凡紅包行情、中秋變盤、端午變盤或選舉行情等,皆是為人所知的特定效應,背後原因複雜且多變,我們無法逐一參透,於是從統計的角度出發,我們試圖從歷史的軌跡中尋找一些蛛絲馬跡來協助我們進行投資的判斷。

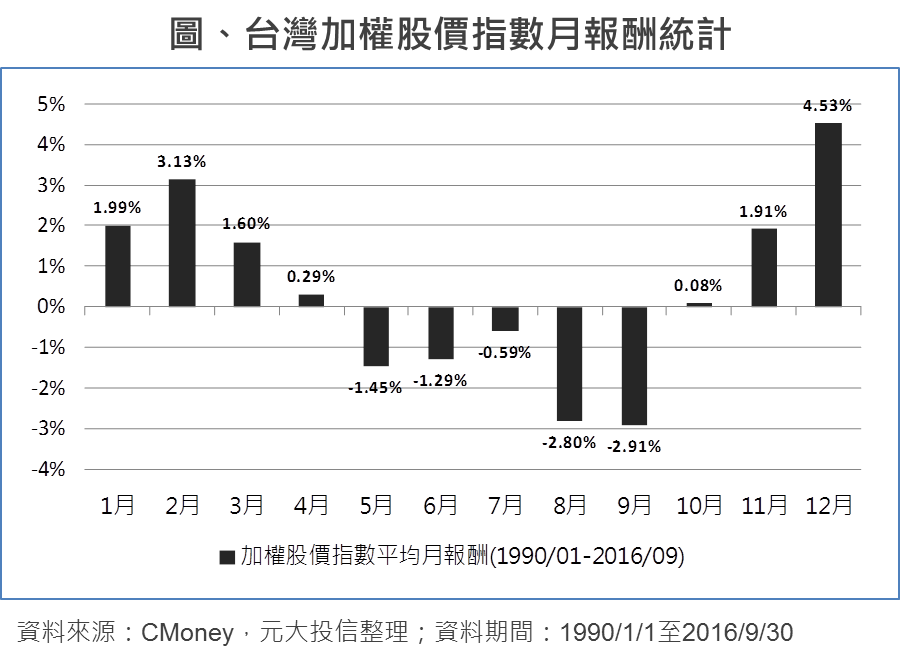

首先我們試圖了解台股每個月的報酬分布到底是怎麼樣子的型態,將加權股價指數自1990年1月統計至2016年9月的月報酬進行統計,不難發現年中的時候台股總是較為弱勢,而6月至10月的期間進入台股除息期間,受到除息配發股利的影響,加權股價指數自然呈現負報酬居多,而年初及年底的平均表現顯然為全年的總報酬帶來支撐,以這樣子的統計結果為基準,我們開始試圖建構一個交易策略。

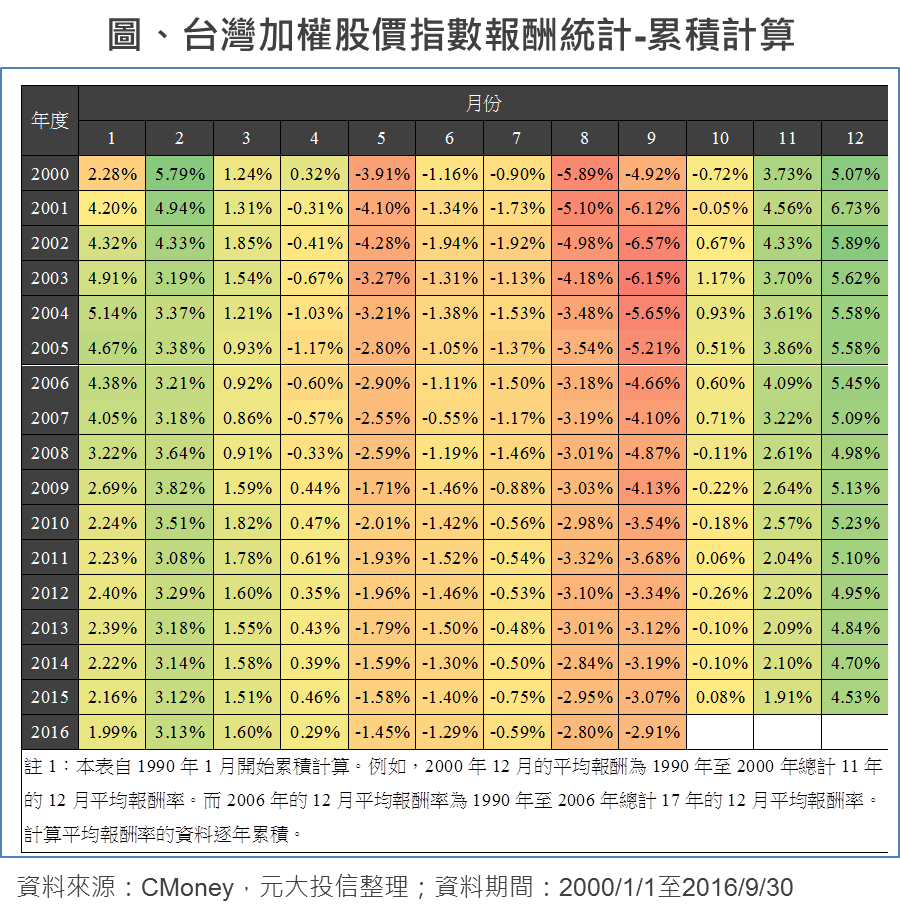

進行策略建構前,必須了解絕對不能夠站在「未來」的角度,來判斷「過去」應該如何決策。以前圖為例,是我們站在現在的時間點,知道過去26年(1990年至2015年),個個月份的平均報酬,然而在10年前的各月份平均報酬率呢?顯然在10年前我們無法使用現在的統計數據做為決策依據,使用當前的月平均報酬率的結果對10年前的時間投資時點下判斷並不合理。為了避免犯下這種窺視歷史資訊做出矛盾決策的錯誤,我們用累積的方式,以站在「過去」的時間點的角度,自1990年1月開始累積一段時間至「當時」的時間點,統計累積期間的平均報酬如下表,說明如表末註解,並以此做為進場決策的依據。

本文引用自「ETF投資大戰略」一書

資料來源:元大投信