【基金報告】您的高收益債券基金有「三高」嗎?

蝦米,投資高收益債券基金也要先檢視「三高」? 到底是哪三高 ?如何聰明挑選,才可以確保債券基金頭好壯壯?

向威觀點

▲ 避開高收益債券基金的「三高」

(a) 利率高於平均,有毒的糖衣 ?!

步驟一,了解債券基金配息率。基金配息率算法,是採用年化,也就是每單位配息金額 ÷ 除息日前一日之淨值 × 一年配息次數 × 100%,且通常為估算值,因為債券價格會變動。相關資訊可以到各家基金公司的配息資訊,都會有詳細的統計數據。

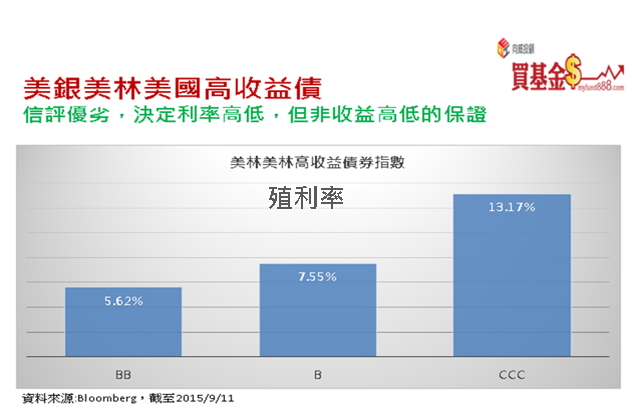

步驟二,找出高配息的背後原因 ? 目前美國高收益債券殖利率為7.5%來說(美元計價),若基金配息率遠高這個水準以上,可能需要進一步檢視投組,看看持有債券的信評分布情形(上圖)。例如,CCC信評的債券利率可以達到13%, 遠高於B/BB等級5.6%與7.6%。

步驟三,殖利率高低不是報酬率高低的保證。高收益債與景氣連動性相當高,景氣大好時,信評較低的債券可能大行其道,反之,景氣差時也可能跌的最重。如何在景氣循環變動中挑選債券標的贏家,考驗債券基金經理人的選股能力。

(b) 違約率,代表踩地雷機率

觀念一,高收益債,以前俗稱垃圾債,顯已非昔日的吳下阿蒙。垃圾債券興起於美國70年代中期,就是信用等級較低、違約可能性與收益率較高的債券。不過,隨著債券資本市場的發展,目前全球高收益債規模已經成長到1.74兆美元,比起印度股市的1.4兆,南韓股市市值的1.1兆,換算約兩倍的台股市值規模。其中美國占了七十七%,歐洲占了二十%,現在的高收債已成為投資人資產配置的一環。

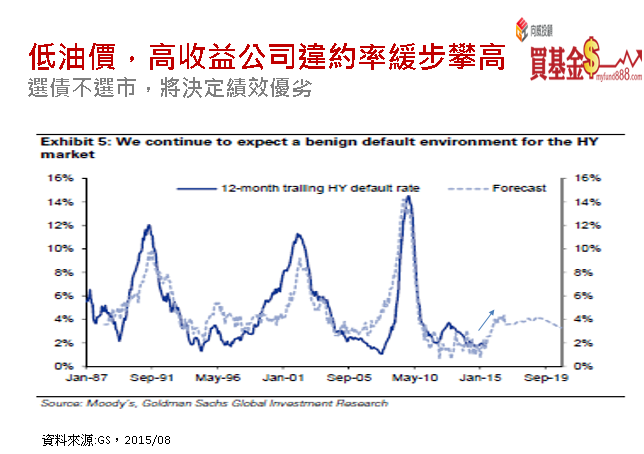

觀念二,違約可怕嗎? 如果,買的是單一債券,違約風險是相對大的,但如果是債券基金,代表著一籃子幾百檔標的集合,單一或零星債券違約應該是瑕不掩瑜。根據高盛報告(下圖),未來一~兩年高收益公司因為低油價的關係,部分體質差,成本高的頁岩油公司面臨違約風險,使整體債券違約率攀升,違約率4~5%是可以預期,但相對長期而言,目前高收益債券所能提供的利率應該可以弭補這樣的損失。

(c) 費用率,羊毛出在羊身上

涵蓋外收與內扣,外收部分,主要有申購的手續費,信託管理費,轉換費用等,如果是後收型的基金,其費用結構則相對複雜,長期投資不一定划算;內扣的部分,則有基金管理年費,管銷年費與保管基機構所收取的費用,這部分是反映在淨值與基金績效。投資人申購前最好可以詳細閱讀公開說明書與月報等資料。